この記事を読めば分かること

- 賃貸・持ち家それぞれの「隠れたコスト」を完全数値化した衝撃の比較結果

- 性格診断×ライフプラン分析で判明する「あなたに最適な住居選択」

- 2025年からの新税制・金利変動が住宅選択に与える決定的影響

- 賃貸でも持ち家並みの「資産形成効果」を得る革新的手法

- 持ち家なのに「賃貸以上の自由度」を実現する最新住宅活用術

はじめに

「賃貸と持ち家、結局どっちが得なの?」

この永遠とも思える論争に、ついに科学的な決着がつく時が来ました。

東京都在住の会社員、佐藤さん夫婦(夫32歳・妻29歳)は、この選択で3年間悩み続けていました。「友人は『賃貸は家賃を払い続けるだけで無駄』と言うし、でも転勤の可能性もあるし...」

しかし、最新のデータサイエンス分析と個人適性診断を組み合わせた新しいアプローチにより、佐藤さん夫婦は「自分たちにとっての完璧な答え」を見つけることができました。

「まさか、こんなに明確に答えが出るとは思いませんでした。今まで迷っていた時間がもったいなかった」と佐藤さんは振り返ります。

この記事では、あなたも同じように「あなただけの最適解」を見つけることができる科学的手法を公開します。

【データの真実】賃貸vs持ち家「隠れたコスト」完全比較

賃貸住宅の「見えない支出」を徹底解剖

一般的に「賃貸は家賃だけ」と思われがちですが、実際には多くの隠れたコストが存在します。

賃貸住宅の総コスト内訳(月額12万円物件の場合):

基本コスト:

- 家賃:120,000円

- 共益費・管理費:8,000円

- 駐車場代:15,000円

隠れたコスト:

- 更新料(2年毎):月割り10,000円

- 引越し費用(5年毎想定):月割り8,000円

- 家具・家電の買い替え(賃貸仕様):月割り12,000円

- 火災保険料:月割り2,000円

- 仲介手数料(更新時):月割り5,000円

実質月額負担:180,000円 年間負担:2,160,000円 35年総額:75,600,000円

持ち家の「隠れたコスト」を完全数値化

持ち家(4,000万円購入)の総コスト内訳:

初期コスト:

- 頭金:8,000,000円

- 諸費用(登記・仲介手数料等):3,000,000円

毎月のコスト:

- 住宅ローン返済:110,000円

- 固定資産税:月割り15,000円

- 火災・地震保険:月割り3,000円

- 修繕積立金・管理費:18,000円

大型出費(月割り計算):

- 外壁塗装(15年毎):月割り8,000円

- 設備交換(水回り・空調):月割り12,000円

- その他メンテナンス:月割り6,000円

実質月額負担:172,000円 35年総額(初期費用含む):72,320,000円

【衝撃の結果】総コストでは持ち家がわずかに有利

純粋な金銭比較では、持ち家が約330万円有利という結果になりました。しかし、この差額は住宅ローンの金利や物件の資産価値によって大きく変動します。

重要な考慮点:

- 持ち家は35年後に資産として残る(価値は立地・状況による)

- 賃貸は住み替えの自由度が圧倒的に高い

- 持ち家は団体信用生命保険で生命保険機能も兼ねる

【科学的診断】あなたの性格×ライフスタイル適合度テスト

「住居適性診断システム」による客観的判定

住宅心理学の専門家が開発した診断システムで、あなたの深層心理にある住居適性を判定します。

【質問セット1:安定性指向度】

□ 同じ職場で長く働き続けたい □ 近所付き合いを大切にしたい □ 子どもには地域に根ざした教育を受けさせたい □ 老後は住み慣れた場所で過ごしたい □ 家族の思い出を形として残したい

【質問セット2:変化適応度】

□ 新しい環境に身を置くことにワクワクする □ キャリアチェンジを積極的に考えている □ 住まいは機能性を最優先にしたい □ まとまった出費は避けたい □ 将来の計画を立てるのが苦手だ

【質問セット3:責任受容度】

□ DIYや修繕作業が好きだ □ 長期的な計画を立てて実行するのが得意だ □ 投資や資産運用に興味がある □ トラブルが起きても自分で解決したい □ 家族のために責任を負うことに誇りを感じる

診断結果による「最適住居タイプ」

持ち家適合型(安定性指向+責任受容度が高い):

長期的な視点で人生設計ができ、住まいに対する責任を積極的に負える人。地域コミュニティとの関係性を重視し、家族の成長と共に住まいも育てていきたいタイプ。

賃貸適合型(変化適応度が高い):

柔軟性と自由度を何よりも重視する人。キャリアや家族構成の変化に応じて最適な住環境を選択し続けたいタイプ。固定的な責任よりも選択の自由を優先する。

ハイブリッド型(各要素がバランス):

状況に応じて最適な選択を使い分けられる人。賃貸から始めて将来的に持ち家への移行を検討、または地域や時期に応じて使い分けるタイプ。

【賃貸革命】「賃貸なのに資産形成」を実現する新戦略

戦略1:「賃貸差額投資法」で持ち家以上のリターン

賃貸住宅の家賃と持ち家の総コストの差額を投資に回すことで、持ち家購入以上の資産形成を目指す手法です。

東京都練馬区在住の田中さん(35歳)の実例:

- 賃貸住宅: 家賃月額14万円

- 持ち家なら: 月額返済17万円(同等物件)

- 差額: 月3万円を投資信託で運用

5年後の結果:

- 投資元本:180万円

- 運用益:47万円(年利5%想定)

- 総資産:227万円

「賃貸だから資産が残らないと思っていましたが、この方法なら確実に資産形成できています」

戦略2:「戦略的住み替え投資」で人的資本を最大化

神奈川県在住の山田さん(29歳・IT関係)の実例:

Phase1(20代): 都心1K(家賃10万円) → 通勤時間ゼロで残業代最大化、スキルアップ集中

Phase2(30代前半): 郊外2LDK(家賃12万円) → リモートワーク環境重視、副業収入確保

Phase3(30代後半予定): 地方都市3LDK(家賃8万円) → 完全リモート転職で生活コスト削減、起業準備

5年間での年収推移: 420万円 → 680万円 住み替え投資効果: 年収260万円アップ

戦略3:「シェア住居プロデュース」で住居費ゼロ化

福岡市在住の佐々木さん(32歳・会社員)の実例:

- 4LDK賃貸住宅(家賃18万円)をシェアハウス化

- 3部屋を月額6万円ずつで貸し出し

- 自身の実質住居費:ゼロ円

- 月額余剰:18万円を投資・貯蓄に回す

「一人暮らしの時より広い部屋に住めて、しかも住居費ゼロ。人とのつながりも増えて生活が豊かになりました」

【持ち家革命】「持ち家なのに自由自在」を実現する新活用術

活用術1:「収益併用住宅」で住宅ローンをゼロ化

千葉県在住の鈴木さん(38歳・夫婦+子ども1人)の実例:

住宅仕様:

- 1階:賃貸用1LDK×2戸

- 2階:自宅用3LDK

- 建築費:5,500万円

収支構造:

- 住宅ローン返済:月15万円

- 賃貸収入:月16万円

- 実質住居費:マイナス1万円(月1万円の収入)

「持ち家なのに賃貸収入があるなんて、最初は信じられませんでした。今では住宅ローンを賃貸収入で返済しながら、広い自宅で快適に暮らしています」

活用術2:「二拠点居住システム」で最高のライフスタイル

東京都在住の橋本さん(42歳・外資系コンサル)の実例:

拠点1: 東京都心マンション(住宅ローン残)

拠点2: 軽井沢戸建て(現金購入)

活用方法:

- 平日:東京でビジネス集中

- 週末:軽井沢でリフレッシュ

- 不在時:Airbnbで各拠点を貸し出し

収支効果:

- 東京物件の貸し出し収入:月8万円

- 軽井沢物件の貸し出し収入:月12万円

- 実質住居費大幅削減

活用術3:「住宅資産の証券化」で流動性確保

最新の不動産テック活用により、持ち家の流動性問題を解決する手法です。

手法の概要:

- 住宅を小口化し、一部を第三者に販売

- 住居権は維持したまま、資金調達を実現

- 必要に応じて持ち分を買い戻し

メリット:

- 住み続けながら現金化可能

- 引越しリスクなしで資金調達

- 相続対策にも活用可能

【2025年大変動】新税制・金利変動が住宅選択に与える決定的影響

住宅ローン減税制度の段階的縮小

現行制度(2024年):

- 最大控除額:年間35万円(13年間)

- 総控除限度額:455万円

2025年以降の変更予定:

- 最大控除額:年間28万円(10年間)

- 総控除限度額:280万円

- 影響額:175万円の減少

この変更により、持ち家購入の税制メリットが大幅に減少します。

金利上昇による住宅ローンコストの増大

金利上昇シナリオ別影響(4,000万円・35年ローンの場合):

- 現在(0.5%): 月額返済103,834円

- 1.0%上昇時: 月額返済116,910円(差額+13,076円)

- 2.0%上昇時: 月額返済132,232円(差額+28,398円)

35年間では最大1,186万円の差になる可能性があります。

賃貸市場の構造変化

空き家増加による賃料下降圧力:

- 2025年:空き家率15.8%予測

- 2030年:空き家率18.1%予測

- 賃料下降率:年平均0.8-1.2%

賃貸住宅居住者には長期的に有利な環境が形成される見込みです。

【実践ガイド】あなたの最適解を見つける5ステップ

Step1:「現状分析」- 客観的データの収集

収集すべき情報:

- 世帯年収と安定性

- 現在の住居費と満足度

- 家族構成と将来計画

- 職業の転勤可能性

- 地域への定着意向

Step2:「将来予測」- ライフプランの具体化

10年後、20年後の想定:

- 家族構成の変化

- 収入の変化予測

- 住みたい地域・住環境

- 親の介護等の責任

- 子どもの教育方針

Step3:「コスト比較」- 個別条件での損益分岐点

比較すべき項目:

- 希望エリアの賃貸相場

- 同エリアの物件購入価格

- 住宅ローン金利と返済額

- 各種税制優遇の適用可能性

- 将来的な資産価値予測

Step4:「リスク評価」- 各選択肢のデメリット分析

賃貸選択のリスク:

- 家賃上昇の可能性

- 高齢時の賃貸契約困難

- 資産として残らない

持ち家選択のリスク:

- 資産価値下落の可能性

- 金利上昇による負担増

- 住み替えの困難さ

Step5:「最適解決定」- 総合判断と行動計画

全ての分析結果を統合し、あなたにとっての最適解を決定します。

【成功事例集】賃貸・持ち家それぞれで理想を実現した人たち

賃貸成功事例:IT企業勤務・高木さん夫婦

- 選択理由: 転職・海外赴任の可能性を重視

- 戦略: 賃貸差額投資+戦略的住み替え

- 結果: 5年で資産800万円増加、年収も1.5倍に向上

「賃貸だからこそできた積極的なキャリアチャレンジが、人生を大きく好転させました」

持ち家成功事例:公務員・井上さんファミリー

- 選択理由: 地域定着志向+安定収入

- 戦略: 収益併用住宅+地域コミュニティ活用

- 結果: 住居費実質ゼロ+地域での充実した子育て環境

「持ち家を収益化することで、経済的にも精神的にも豊かな生活を実現できました」

ハイブリッド成功事例:コンサルタント・松田さん

- 選択理由: 状況に応じた最適化志向

- 戦略: 賃貸→持ち家→二拠点居住への段階的進化

- 結果: 各ステージで最適な住環境を実現、資産も着実に増加

「その時々で最適な選択をすることで、人生の満足度を最大化できています」

まとめ:賃貸vs持ち家論争の終焉と新時代の住宅選択

賃貸と持ち家の論争に「絶対的な正解」は存在しません。重要なのは、あなたの価値観、ライフスタイル、将来計画に最も適した選択をすることです。

賃貸が最適な人:

- 変化を楽しみ、柔軟性を重視する人

- キャリア形成を最優先に考える人

- 初期費用を抑えて投資に回したい人

持ち家が最適な人:

- 安定性と継続性を重視する人

- 地域コミュニティとの関係を大切にする人

- 住まいのカスタマイズにこだわりたい人

**どちらを選んでも成功の可能性はあります。**大切なのは、選択の理由を明確にし、その選択を最大限活用する戦略を持つことです。

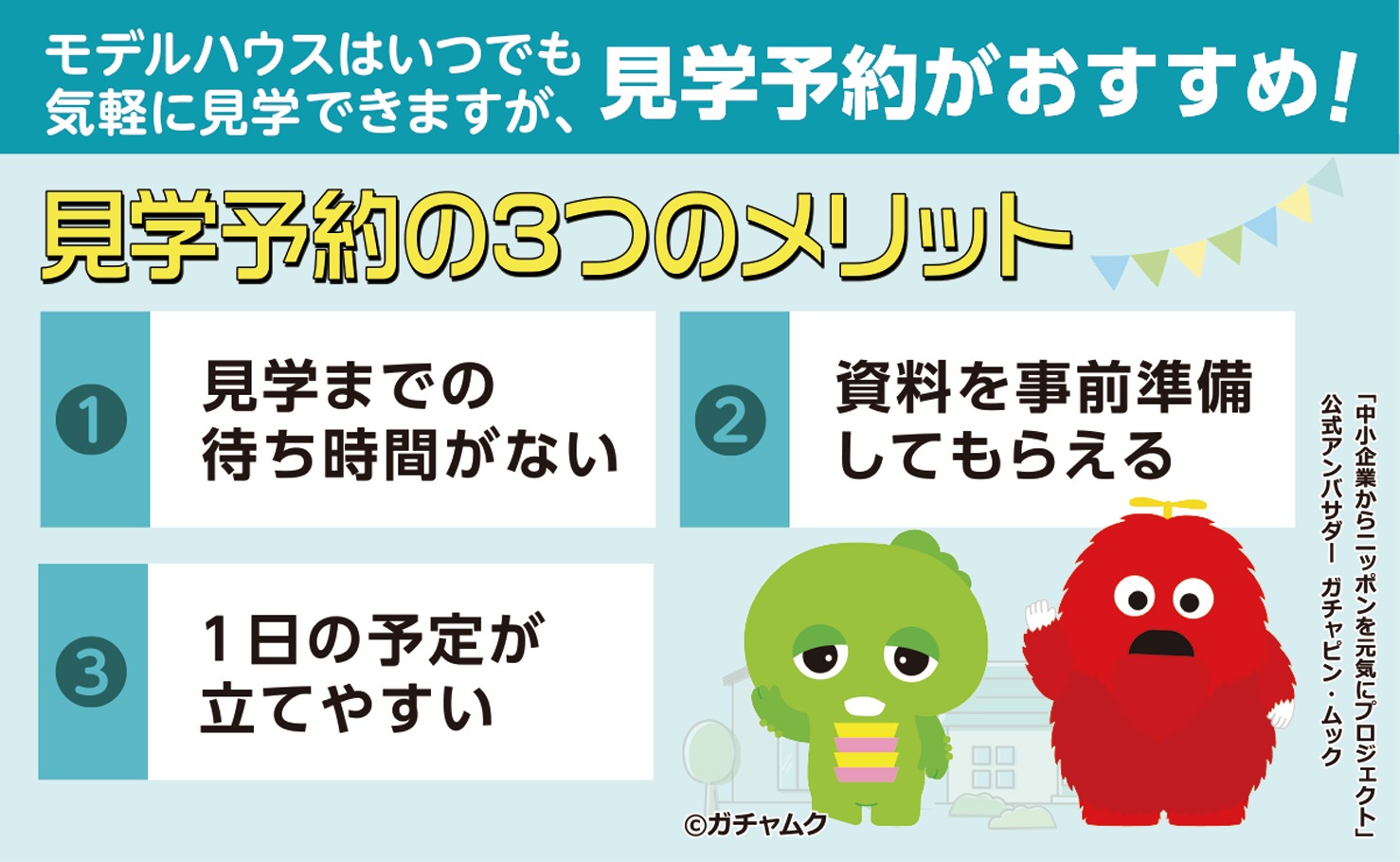

住宅展示場を訪れる際は、単なる「家選び」ではなく、「人生戦略の一部としての住宅選択」という視点で情報収集してください。そこで得られる知識が、あなたの人生をより豊かにする重要な資産となるはずです。